クレジットカードの審査を落ちずに通過できるか不安な人は、審査が甘いカードがどれなのか知りたいでしょう。

しかしクレジットカードには必ず審査があり、審査が甘くて誰でも発行できるクレジットカードはありません。

クレジットカードの審査基準や審査の難易度は、希望するクレジットカードを作る時に確認しておくべき項目です。現時点での収入状況や過去のクレヒスによっては発行できない可能性もあるので、不安な方もいるでしょう。

なんとかして審査に通りたいと考える方へ、クレジットカードの審査で見られる基準2つと、発行のハードルが低い※審査に通りやすいクレジットカードについて紹介します。

※本記事の内容は、確実に審査に通ることを約束するものではありません。

- セゾンカード インターナショナルは専業主婦でも審査通過できる可能性がある

- JCB CARD Wは39歳以下限定で審査に申し込みできる

- 三井住友カード(NL)は最短10秒審査※での即時発行でカード番号がすぐわかる

※即時発行ができない場合があります。

クレジットカードの審査基準で見られる項目とは?属性や過去の利用・発行履歴が重視される

クレジットカードの審査で見られている基準は下記の2つです。

- 属性情報(年齢や職業などの個人情報)

- 個人信用情報(過去のクレカやローンの利用・発行履歴)

上記が重視される理由は、クレジットカードの仕組みにあります。

クレジットを利用するためには、クレジット会社(2者間契約では販売会社)の審査を経なければなりません。クレジットの代金は後払いですので、この審査は消費者の「支払いをする能力=後日、クレジットの代金を支払ってくれるかどうか」を見極めるために行われます。

クレジット会社の審査|一般社団法人日本クレジット協会

日本クレジット協会がこう述べているように、カード会社は、後払いにしてもきちんとお金を払ってくれると信用している人に、クレジットカードを発行しています。

裏を返せば、信用できない人にはクレジットカードを発行できません。貸しても問題ないかどうかを審査で判断していることになります。

監修者コメント

監修者コメント

クレジットカードを発行する際に「明確な審査基準」はないため、A社の審査は否決だったけどB社は可決だった。ということもよくある話です。各クレジットカード会社によって「顧客層」を明確化しているため、自分にあったカードを選ぶことが審査通過のコツと言えるでしょう。

クレジットカードの審査で必ず見られる属性情報とは?

クレジットカードの審査における属性情報は、いわゆる申込者自身の情報のこと。つまり、今のあなたが信用できる人間かを審査するための情報となります。

属性情報にあたるのは、申し込みフォームに記載する下記の項目です。

- 年齢(未成年か成人か)

- 職業

- 住居の種類(持ち家か賃貸かなど)

- 住宅ローンの有無

- 生計の人数

- 固定電話の有無

- 配偶者の有無

- 就業形態(正社員か、アルバイトか、無職かなど)

- 年収

- 勤務先

- 勤続年数

クレジットカードカード会社では、これらの情報を元に「スコアリング」と呼ばれる評価点数で発行基準を満たしているか否かを判断します。スコアリングの点数は、年齢や職業、居住状況、勤務先によって加算され、トータルの点数を元に審査する仕組みです。

クレジットカード会社ごとに評価基準が違うため、はっきりとした数値は出せませんが、属性によってどれくらいの差が出るかを「信用力診断【myscore(マイスコア)】」から算出してみました。

| 年齢 | スコアの差 |

|---|---|

| 20歳 | -25 |

| 25歳 | 0 |

| 30歳 | 8 |

| 35歳 | 16 |

| 45歳 | 8 |

| 50歳 | 0 |

| 55歳 | -8 |

※25歳を基準にしたスコアリング点数の差

| 居住年数 | スコアの差 |

|---|---|

| 1年未満 | 0 |

| 1~2年未満 | 3 |

| 2~3年未満 | 5 |

| 3~4年未満 | 8 |

| 4~5年未満 | 10 |

| 5~6年未満 | 13 |

| 6~7年未満 | 15 |

| 7~8年未満 | 18 |

| 8年以上 | 21 |

※居住1年未満を基準にしたスコアリング点数の差

| 持ち家 | スコアの差 |

|---|---|

| 賃貸マンション | 0 |

| 持ち家(自己所有) | 31 |

| 持ち家(家族所有) | 15 |

※賃貸マンションを基準にしたスコアリング点数の差

| 配偶者の有無 | スコアの差 |

|---|---|

| 配偶者あり | 15 |

| 配偶者なし | 0 |

※配偶者なしを基準にしたスコアリング点数の差

| 固定電話の有無 | スコアの差 |

|---|---|

| 固定電話あり | 12 |

| 固定電話なし | 0 |

※固定電話なしを基準にしたスコアリング点数の差

| 職業 | スコアの差 |

|---|---|

| 会社員(一般職) | 0 |

| 会社員(管理職) | -5 |

| 公務員 | 26 |

| 契約社員 | -15 |

| 派遣社員 | -26 |

| アルバイト | -77 |

※正社員(一般職)を基準にしたスコアリング点数の差

| 勤務先の会社規模 | スコアの差 |

|---|---|

| 資本金1000万円以上 | 0 |

| 資本金1000万円未満 | -7 |

| 上場企業 | 29 |

※資本金1000万以上を基準にしたスコアリング点数の差

各クレジットカード会社で項目ごとの評価数値が決まっており、入力した情報を元にトータルのスコアが出ます。年齢も年を重ねるほど点数が高くなるわけではなく、働き盛りの30~40代が一番点数が高くなる傾向にあります。

評価数値に大きく差が出た項目は職業の属性で、正社員か契約社員かアルバイトかによって数値に差が出る結果となりました。また、安定した収入がある公務員は評価数値が高い傾向にあります。

そうはいっても、勤続年数や年収によっては加算されるので、アルバイトだから…主婦だから…と悲観する必要はありません。クレジットカード審査は、これらの総合点数で審査されます。

クレジットカード審査項目の1つである個人信用情報

もう1つの個人信用情報は、個人のクレジットカードやローンなどの履歴情報を指しています。

クレジットヒストリー(クレヒス)とも呼ばれ、過去のあなたが信用できるかを審査する項目です。

個人信用情報は、指定信用情報機関の情報から審査されます。

CIC(株式会社シー・アイ・シー)

経済産業省が割賦販売法第35条の3の36第1項の規定に基づき指定した信用情報機関。

JICC(株式会社日本信用情報機構)

金融庁が貸金業法(昭和58年法律第32号)第41条の13第1項の規定に基づき指定した信用情報機関。

全国銀行個人信用情報センター

一般社団法人全国銀行協会が設置している個人信用情報機関。

指定信用情報機関は、カード会社、銀行、消費者金融で使用した履歴を管理している機関です。

指定の信用情報機関が持っている情報

契約の種類、契約した年月、契約額、支払回数など

- 過去のクレジットカードやローンの利用記録

利用日、利用の目的、利用した会社など - 過去のクレジットカードやローンの支払状況や滞納状況

月々の支払額、残高、延滞の有無など

今までの履歴がすべて記録されているため、クレジットカードでの延滞や支払い遅延、消費者金融からの借り入れ状況などをカード会社が照合し、クレジットカードを発行して良いかどうかを審査します。

これらのクレヒスは、本人に限り情報の開示を要求できます。500~1,000円の手数料がかかりますが、クレジットカードの審査落ちが気になる人は事前確認も可能です。審査に受かるかどうかの確認はできないため注意しましょう。

どの程度の信用情報を良しとするかは、クレジットカード会社によって異なりますが、1回の支払い延滞で審査落ちする場合もあります。

特に店舗での発行が可能で、かつ申込条件に「安定した収入」との記載がないエポスカードは、クレヒスを重視してクレジットカードの審査を行うケースが多いです。

ブラックリストに載るとクレジットカードの発行は難しい

クレジットカードの返済を3ヶ月以上滞納したり、返済遅延を繰り返すと指定信用情報機関の個人情報に金融事故として登録されます。

金融事故の履歴はブラックリストと呼ばれ、全ての指定信用情報機関で情報共有されます。

クレジットカードのショッピング利用やローンの返済に遅れがなければ問題ないと考える人も多いですが、意外と見落としがちなのがスマホの利用料金や奨学金、脱毛やエステ等の割賦金の支払い遅延です。

一度ブラックリストに載ってしまうとクレジットカードの審査に通ることが難しいばかりか、最低5年は金融事故の情報が残ると言われているので、その期間クレジットカードを作れなくなります。

自分の信用情報は確認できる

信用情報の確認は、金融機関だけでなく個人でも可能です。

今までに利用したクレジットカードの支払いに遅延が無いかが心配な人や、クレジットカードを申し込む前に自分の信用情報に傷がついていないか確認しておきたい人は、指定信用情報機関に信用情報の開示をしてみましょう。

ただし、信用情報を開示する際には、各指定信用情報機関によって決まった手数料がかかります。

クレジットカードの審査に差がある理由

クレジットカード審査は「属性」と「信用情報」を元に行われますが、審査通過の可否に差があるのはカード会社によって審査基準が異なるためです。

クレジットカードの審査で収入の項目を重要視しているカード会社もあれば、収入は重要視せず、クレヒスが良好であれば審査に通すカード会社もあります。

俗に言う「審査が甘い」というのは、申込で受け入れる幅が広く、クレジットカード発行の条件が低いことを指します。

ブラックカードのように年収の下限を決めているカードもあれば、セゾンカード インターナショナルのように18歳以上で連絡が取れれば誰でも申し込めるクレジットカードもあります。

審査が甘いクレジットカードを探している人は、クレジットカード発行の条件が低いところに申し込めば審査に通る確率が上がることにも繋がります。

審査が甘いと言われるクレジットカードには、どういう特徴があるのか、具体的にまとめてみました。

クレジットカード審査の難易度は種類別で異なる

クレジットカードは発行会社によって審査に難易度があると言われています。現在発行されているクレジットカードを区分すると以下のようになります。

- 銀行系

- 航空・交通系

- 通販・通信系

- 信販系

- 流通・小売系

- 消費者金融系

中でも審査が不安な方におすすめなのは消費者金融系のクレジットカードです。

現在、消費者金融系のクレジットカードに当たるのは「ACマスターカード」と「SMBCモビットnext」のみ。

過去には、プロミスJCBカードやアイフルマスターカードと種類がありましたが、消費者金融系のクレジットカードを発行しているのはアコムとSMBCモビットとなっています。

クレジットカードというよりカードローンに寄った審査を行っているため、安定した収入があって他社で複数の借り入れを行っていない人なら審査に通る可能性が高いです。

特にACマスターカードは公式サイトの3秒診断を利用して、事前チェックができるのはメリット。年齢・年収・他社借入状況の入力で診断でき、問題がなければそのままクレジットカード審査を受けられます。

消費者金融系クレジットカードの次に審査ハードルが低いと言われているのが、流通・小売系のクレジットカードです。

イオンカードやセブンカード・プラス、エポスカードなどが該当します。

流通・小売系のクレジットカードが審査が甘いと言われる理由として、下記の理由が挙げられます。

- クレジットカードを持てば利用者が増えること

- 主婦や若者をメインユーザーに置いていること

流通系のクレジットカードは、年会費が安くてポイントサービスが充実しているカードも多く、イオンや丸井などデパートを利用する主婦や若者層をターゲットにしています。

例えば、イオンカードは18歳以上で電話連絡可能であれば申込可能。更に高校生でも卒業年度の1月1日以降ならクレジットカードに申し込みできます。

流通・小売系のクレジットカードは、カード発行数を増やすことで継続して利用してくれるユーザーの獲得を目指しているため、審査ハードルを下げている傾向です。

ライフカードなどの信販系クレジットカードも、審査は厳しくないと言われています。

信販系のクレジットカードも主婦や若者でも申し込みが可能です。信販系は、クレジットカードの発行事業をメインとしている会社が多いため、クレジットカードを発行するまでのステップは難しくありません。

ZOZOCARDのような通販系や、dカードのような通信系も、クレジットカードを発行して自社サービスを利用してもらうことに重きを置いているため、クレジットカード発行のハードルは低いです。

一方で銀行系や航空系のクレジットカードは、審査の難易度が高いと言われています。

銀行系や航空系のクレジットカードは、中高収入層をターゲットとしており、ステータスを求める利用者を多く取り込もうしているからです。

クレジットカードの利用者を増やすよりは、カードのブランド力を上げるのを目的としているため、申し込みや審査に高い条件を付けて、低収入やクレヒスに問題がある人をふるいに掛けています。

18歳から審査できるJCB CARD W

JCBカードWは18歳から39歳以下の人限定で、審査へ申し込みできる若者向けのカード。

ポイント還元率1.0%と高く、スターバックスやセブンイレブンといった「JCBオリジナルパートナー」の対象店舗では、さらにポイント倍率がアップします。

新規入会キャンペーンの内容も充実しており、お得にクレジットカードを発行したい人にも向いています。

審査が甘いクレジットカードはある?審査落ちした人向けの7枚を紹介

あらゆるクレジットカードの審査基準を調査して、比較的審査のハードルが低いクレジットカードをご紹介します。

急いでクレジットカードを作りたい人や、審査落ちの経験があり、クレジットカードの審査に不安のある人は参考にしてみてください。

審査に通りにくい専業主婦でも申し込めるセゾンカード インターナショナル

| 公式サイト | https://www.saisoncard.co.jp/ |

|---|---|

| 年会費 | 無料 |

| ポイント還元率 | 0.5%〜 |

- 年会費無料なのにポイントの有効期限なし!

- セゾンカウンターで即日受取・利用が可能

- 夫の年収があれば専業主婦でも発行できる

「18歳以上で連絡可能であれば誰でも申込可能」と申込基準の低さが特徴のセゾンカード インターナショナル。

公式サイトに「主婦・パートアルバイト・年金受給者でも申し込みできる」と記載があり、他のクレジットカードでは受け入れ対象にない方も申し込みできます。

主婦・学生など、収入がなくてもカードの申し込みはできますか。

セゾンカード インターナショナルは18歳以上(高校生を除く)で電話連絡が可能な方であれば、どなたでもお申し込みいただけます。※お申込後、審査によりお客様のご意向に添えない場合がございますので、あらかじめご了承ください。

引用:セゾンカード よくあるご質問Q&A

セゾンカード インターナショナルの発行ハードルの低さは、一般的にクレジットカードの発行が難しい専業主婦でも発行できた実績があるほどです。

クレジットカード発行枚数も約160万枚と日本でも有数で、それだけ所持している人が多いことにも繋がります。

参考:クレディセゾンマーケティングソリューション

セゾンカード インターナショナルは審査が通りやすいのに加えて、ポイントを貯めやすいのもメリット。

カード利用で貯まる永久不滅ポイントは、 有効期限がないため自分の好きな商品と交換するまでポイントを貯め続けられます。

唯一、ETCカードをその日のうちに発行可能で、本カードと同時に審査を受けて発行されます。

過去に審査落ちした人も必見!独自の審査システムで発行できるACマスターカード

| 公式サイト | https://www.acom.co.jp/ |

|---|---|

| 年会費 | 無料 |

| ポイント還元率 | 0.25%〜 |

- 業界最速の発行スピードを誇り、審査完了まで最短20分

- 独自の審査基準があり、他のクレカで審査落ちした人でも発行のチャンスあり

- パート・アルバイトでも申し込みできる

- 全国どこでも24時間発行可能

審査が不安な方にはACマスターカードが最速です。

加えてACマスターカードは、独自のシステムを利用した審査を行っており「他のクレジットカードの審査で落ちた経験がある人でも、ACマスターカードなら審査に受かった」という評判もあるほど。

「他のカードで審査落ちした…」「審査に落ちる可能性がある」と懸念している人なら申し込んでみる価値のあるカードです。

消費者金融系のクレジットカードだからと敬遠しがちですが、年会費も永年無料で、ショッピングや海外利用など普通のカードと何ら変わりなく使用できます。しかも限度額が普通のカードよりも大幅に高くて自由度が高いのもメリット。

またACマスターカードの良いところは、実際に申し込む前に公式サイトで審査に通るかどうかの3秒診断を受けられる点です。

本審査に影響なくシミュレーションできるので、3秒診断の結果を確認してから申し込みしたい人は、ぜひ一度試してみてください。

※3秒診断の結果が必ずしも、本審査の結果になるとは限りません。

最短10秒の簡易審査ですぐに結果がわかるTカード プラス(SMBCモビット next)※

| 公式サイト | https://www.mobit.ne.jp//lp/next/index.html |

|---|---|

| 年会費 | 無料 |

| ポイント還元率 | 0.5%~ |

- 年会費が永年無料

- Tポイントはカードローンの返済・利用が可能

- 満20歳以上の安定した収入ああれば申し込める

モビットカード会員が申し込める、Tカード プラス(SMBCモビット next)。

モビットカードローン、クレジットカード、Tカード/Tマネーの機能が一体となったカードです。

申込条件は、満20歳以上74歳以下の安定した定期収入のある人。(※収入が年金のみの方は申込不可)

安定した収入があれば、アルバイト・派遣社員・パート・自営業の人も申し込みができます。

普段からTカードを利用していて、クレジットカードとTポイントの機能をまとめたい人にも向いています。

※カードローン審査通過後にクレジットカードの審査があります。

新社会人や学生でも発行可能!18歳以上なら誰でも申し込めるエポスカード

| 公式サイト | https://www.eposcard.co.jp/ |

|---|---|

| 年会費 | 無料 |

| ポイント還元率 | 0.5%〜 |

- 年会費が永年無料で持てて無駄な出費なし

- 学生や新社会人にも人気のクレジットカード

- クレジットカード初心者でも発行できて使いやすい

- クレジットカードを今まで所持した経験がなく初めて発行する人

クレジットカードを今まで持ったことがなく、年収や職業の兼ね合いで審査を不安に感じている人はエポスカードを選びましょう。

エポスカードの申込条件は「18歳以上で国内に在住の方」と、どこよりもハードルが低いのが特徴です。学生や新社会人向けクレジットカードとしても人気で、主婦でも申し込みできます。

Webから申し込みをすると、マルイ店舗で使用できる2,000円分のクーポンがもらえる特典付きです。

ライフカードは独自の審査で学生や主婦も発行できる可能性がある

| 公式サイト | https://lifecard-promotion-dg.com/ |

|---|---|

| 年会費 | 無料 |

| ポイント還元率 | 0.3%〜 |

ライフカードの審査は、他のクレジットカードにはない、独自の審査基準を持っているのが特徴。

審査が甘いとは限りませんが、学生専用ライフカードも発行されており、審査に通りづらい属性の人でも積極的に発行を行っているのが分かります。

ポイント還元率は決して高いとは言えませんが、入会から1年間はポイント倍率が1.5倍にアップ。

年間の利用額に応じて、ポイントが最大2倍にまで上がります。

審査のハードルが高くないのと、ポイントサービスも豊富なのがライフカードのメリットです。

負担なく支払いできる!三井住友カード RevoStyle(リボスタイル)

| 公式サイト | https://www.smbc-card.com/ |

|---|---|

| 年会費 | 無料 |

| ポイント還元率 | 0.5~7%※ |

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- 支払い方法が自動でリボ払い「マイ・ペイすリボ」になる

- 一定額を計画的に支払いできる

- ポイント還元が通常三井住友カードの2倍

三井住友カード RevoStyle(リボスタイル)は、カードで買い物した金額の支払い方法が、自動で「マイ・ペイすリボ」と呼ばれるリボ払いの方式となるクレジットカード。

毎月の負担を抑えて、買い物を楽しみたい方向けです。

リボ払いを利用する際は、手数料の負担が増える点に注意。

買い物前に公式サイトの『キャッシングリボ 返済シミュレーション』で、手数料を確認しておきましょう。

独自の審査基準で発行できるセディナカード

| 公式サイト | https://www.cedyna.co.jp/ |

|---|---|

| 年会費 | 無料 |

| ポイント還元率 | 0.5%〜 |

- 独自の審査基準で発行しやすい!

- 最短1週間で発行可能

- 新規入会特典!20%還元中

クレジットカードの中でも特に審査ハードルが低めと言われるセディナカードJiyu!da!は、SNSで無職カードとも呼ばれるくらい審査に通りやすいと評判がある流通系のクレジットカードです。

セディナカードJiyu!da!は、自社のシステムを使用して審査が行われるため、審査項目の属性やクレヒスよりもセディナの利用頻度を基準にしています。

また、セディナカードJiyu!da!はリボ払いのみ対応しているため、通常のクレジットカードのように返済に重きを置いていない点も審査に通りやすい理由として考えられます。

ハローキティデザインが発行されていたり、チケットセディナで先行申し込みができたりと、女性や若者でも審査に通りやすいのが伺えます。

審査基準が比較的広くて通りやすいクレジットカード

審査基準や審査の難易度を調査していく中で、審査に通りやすい傾向と審査に通る基準が比較的に広いと言われているクレジットカードをご紹介します。

審査に落ちたくないと考えている人は、こちらも候補として参考にしてみてください。

| 公式サイト | https://www.smbc-card.com/ |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5~7%※ |

※還元率は利用金額に対応する獲得ポイントを示したもので、ポイントの交換方法次第では1ポイント1円相当にならない場合があります。

セキュリティ性が高いナンバーレスカードを採用している三井住友カード(NL)。

カード情報はアプリで一括管理できるので、カードが届く前に即日で利用できます。

申込条件は「満18歳以上の方(高校生は除く)」のみ。

三井住友カード(NL)は申し込みから最短10秒※で発行できるので、審査に通りやすい傾向があります。

学生専用サービスも展開しているので、審査基準が高くないと解釈できます。

※即時発行ができない場合があります。

クレジットカードの審査に通るためのポイントは?難易度が低いカードに申し込むのが鉄板

今すぐクレジットカードが必要になったとき、審査が不安ならば難易度が低いクレジットカードに申し込むのが鉄板です。

クレジットカードの審査に通過するためのポイント3つを紹介します。

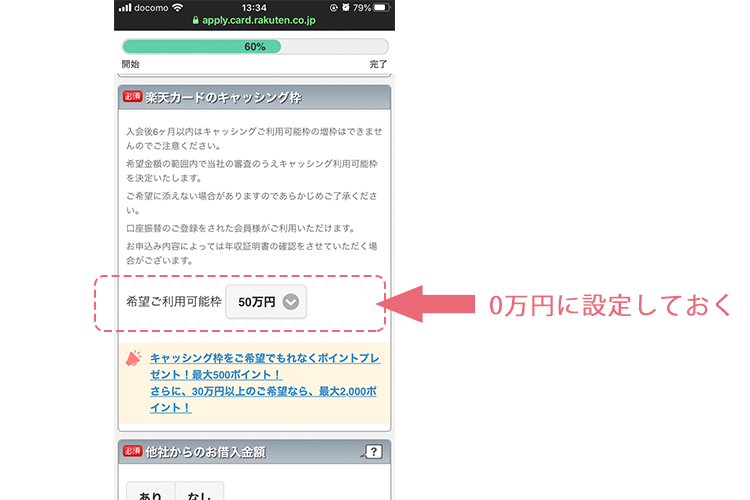

- クレジットカード申し込み時のキャッシング枠は0円に設定しておく

- 同時期にクレジットカードの多重申込をしない

- 申し込み時に虚偽の申告をしない

加えて審査に通るポイントを事前におさえておき、クレジットカードの審査落ちを未然に防ぐことも重要。

クレジットカードの審査落ちを繰り返している人は、自分で審査難易度を上げてしまっている可能性があるので、次のポイントを確認してから申し込みしてみてください。

キャッシング機能が付帯しているクレジットカードの場合、申し込み時にキャッシング枠の設定項目が表示されます。

審査が不安な場合、キャッシング枠は0円で設定しましょう。

クレジットカードのキャッシング枠は、ショッピング枠以上に審査が厳しく、一定の年収がないとキャッシング付きで審査を通してもらえない可能性があります。

過去の信用情報も照らし合わせてクレジットカードの審査を行うため、審査項目が増え、通過してもすぐには発行できない場合もあります。

キャッシング枠はクレジットカード発行後に付帯できるので、審査難易度を上げてしまうのを避けたいならば、申し込み時にキャッシング枠を付ける必要はありません。

複数のクレジットカードに申し込んで、どれかの審査に通ればいいやと考えている人もいると思いますが、複数のクレジットカードに一気に申し込むのは避けましょう。

クレジットカードを申し込んだ段階では、カード会社は多重申込を確認できませんが、審査の段階で指定信用情報機関に照合した際に、短期間で複数のクレジットカード申し込みがあったことがバレてしまいます。

一度に複数のクレジットカードに申し込むと、お金に困っている人と認識され、通るはずの審査も通らなくなる可能性も。

クレヒスにも履歴として残ってしまうので、焦って多重申込せずに確実に審査基準をクリアしているクレジットカードに申し込みを行ってください。

別のクレジットカードへ審査申し込みする場合は、3~6ヶ月程度期間を空けるようにしましょう。

クレジットカードの審査は、申し込みフォームに入力した情報を元に行われます。

審査に通るために、審査の重要項目である勤務先や収入、借入状況などに虚偽の情報を入力してもすぐにバレて審査落ちしてしまうため、虚偽の申告は絶対にやめておきましょう。

指定信用情報機関との連携で過去のクレヒスがバレてしまう他、収入や勤務先の情報に虚偽がある場合、在籍確認の時に会社に電話が入り嘘がバレてしまいます。

また、申し込み時の記入ミスにも注意が必要です。些細な記入ミスが審査に影響するため、正確な入力を心がけましょう。

- 住所

- 年齢

- 収入

- 会社規模

- 免許証番号

クレジットカード会社によって、入会キャンペーンが実施されていますが、キャンペーン実施期間は会員の獲得を目的にしていると考えられます。

大幅に審査が甘くなることはありませんが、通常時よりは受け入れの幅を広げている可能性があります。

同じように、TVCMや電車広告が増えたものや、新しいポイント制度が始まったクレジットカードを狙って申込基準を調べてみるのも良いですね。

申し込み時点でクレジットカードの延滞があったり、キャッシングの借入残高やローンの残高が大幅に残っている場合は、ローン残高を減らしておきましょう。

指定信用情報機関の情報を重視するカード会社の場合、キャッシングの借入残高やローン残高額によっては、これ以上の支払いが難しいと考えられて審査落ちしてしまう可能性もあるからです。

借入額が大きい場合、少額返済ではあまり効果はないかもしれませんが、返済できる範囲で追加返済するなどして多めに返済するのも、クレヒスを整理する一つの手です。

クレジットカードの審査は必ず行われる?

残念ながら、審査なしで発行できるクレジットカードはありません。

いくら審査が甘いカード会社でも審査は必ず行われます。クレジットカードではありませんが、審査なしでカードを持ちたい場合は、デビットカードを利用しましょう。

クレジットカードが発行できなくても、キャッシュレス決済をしたい人は多いと思います。

そんな時は、高校生でも申し込めるデビットカードに申し込みをしましょう。

カードを使ったその場で口座から引き落としされるデビットカードなら審査なしでカード発行できます。

チャージして利用するプリペイドカード(バンドルカード)

現金をチャージして使うプリペイドカードも同様に審査なしで利用可能です。

クレジットカードのように後払いではないため審査が不要ですが、ネットショッピングも利用でき、キャッシュレス還元も受けられます。

VISAにはアプリでチャージ、使用、管理ができるバンドルカードもあります。コンビニやネット銀行からもチャージでき、リアルカードを申し込めば、クレジットカードのように店舗でも利用可能です。

その日に手に入れられるクレジットカードは審査が甘いわけではない

「即日発行のクレジットカードは審査が甘くて無職やブラックでも発行できる」との情報がありますが、発行スピードが早いからといって審査が甘いわけではありません。

その日中に発行できる理由は、審査が甘いのではなく、通常のクレジットカードと比べて審査スピードが速く、受取方法が限られているためです。

審査内容は、通常のクレジットカードと変わらないので「審査に通るなら…」と、申し込みをすると逆に審査に通りにくくなる可能性があります。重要なのは、自分が申込資格と審査基準を満たしているクレジットカードを探すことです。

クレジットカードの審査をもっと知るための疑問解決

クレジットカードの審査に不安を感じている人に、よくある疑問をまとめました。

審査難易度が国際ブランドで変わることはありません。

JCB、VISA、Master、AMEX、ダイナースクラブなど国際ブランドを選択できるクレジットカードは、基本的にどの国際ブランドを選んでも審査難易度の基準は大きく変わりません。

特にアメックスの審査は厳しいと言われていますが、審査基準は選んだ国際ブランドではなく、発行するカード会社によって決まります。

楽天カードの国際ブランドをアメリカン・エキスプレスにしたからといって、審査が厳しくなるわけではありません。

ただし、カード会社によってはクレジットカード発行までの日数が長い場合があります。

Mastercard®/Visa:最短翌営業日

JCB:最短2営業日

American Express®:最短3営業日

審査内容というよりは、手続きの問題が原因と考えられますが、早く手に入れたい場合は国際ブランドが限られる場合もあります。

ライフカードゴールドは審査が不安な方でも申し込み可能です。

ライフカードゴールドは、ゴールドカードの中でも比較的審査ハードルが低めのカードです。

年会費は1万円かかりますが、個別審査で他のゴールドカードよりも審査難易度が低めに設定されています。

傷害保険は最高1億円、空港ラウンジや弁護士サービスの利用もできるなど、ゴールドカードとしての機能は申し分ないカードです。

クレジットカードの審査を理解してから発行しよう

クレジットカードの審査は、難易度や審査内容を理解してから申し込まないと、思わぬところで審査落ちする可能性があります。

年収や過去のクレヒスでクレジットカードの審査に不安を感じているなら、比較的発行しやすいと言われているカードに申し込むのがコツ。

審査落ちしないためのポイントを押さえて、確実にカード発行できるように準備してから申し込みましょう。

林裕二

林裕二

2018年に2級FP技能士検定に合格後、AFP登録を実施。FPライターとして金融系記事をメインに寄稿するとともに、大手金融サイトで記事監修も開始。ファイナンシャルプランナーとして、読者に対して正しい情報を届けられるよう監修を行う。また、ファイナンシャルプランナーとしての専門知識に加え、ライターとして培ってきた知識を踏まえ、専門性の高い監修を行うことを心掛けている。